优秀交易者说真的其实是给市场驯服了的交易者。他们是敬畏市场,会考虑各种市场出现的情况。他们优先考虑的是风险,而不是收益,会评估当前的风险回报比,是否值得进场,是否值得继续持有。

他们也懂得交易是一次概率游戏,而且分布是随机的。这边我选几个点具体说一下。

一、优秀的交易者懂得交易是一场概率游戏

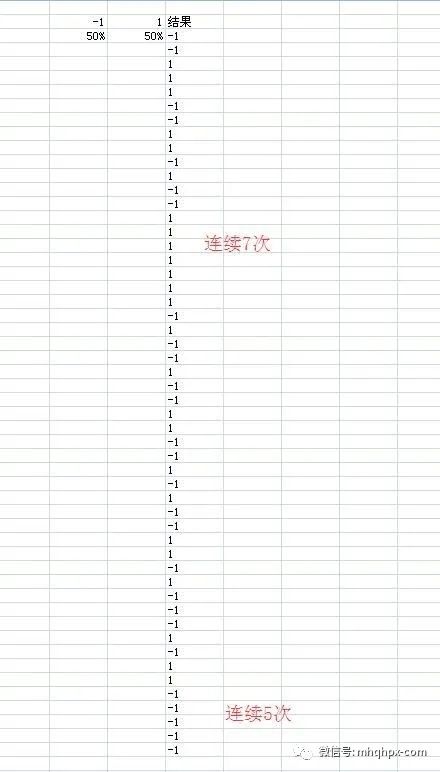

很多人只是表面上知道交易是概率游戏,而不清楚具体的概率会怎样。以下我用EXCEL生成随机概率,做个例子。

连续50次随机测试,在成功率50%情况下,有连续7次正,连续5次负是可能出现的。有很多人总以为连续两三次正之后是会出现负。如果你给出连续7次正或者连续5次负的话,别人肯定不会认为这是50%成功率。

因为那部分人不懂概率是随机分布,而优秀的交易者知道概率是随机的,每一笔交易的胜负和上一笔交易,下一笔交易完全无关。他们只专注盈利的幅度和亏损的幅度。

二、优秀的交易者是从盈利和亏损的角度去考虑交易

(1)优秀的交易者在进场前就会预期风险和回报

很多人只考虑进场信号,不考虑潜在的回报。他们觉得市场是不可预测,市场走多远不知道,期货技术交流微信:mhqhpx,所以私自定义回报的多少有违趋势跟踪方法,并且他们认为没有一种方法是能预测到市场走多远。

其实他们说这句话的时候,自己还不是用技术分析等手段去进场?技术分析就已包含预测走势的预期目标的方法,当然要说百分百对,就肯定是骗人的。看以下例子。

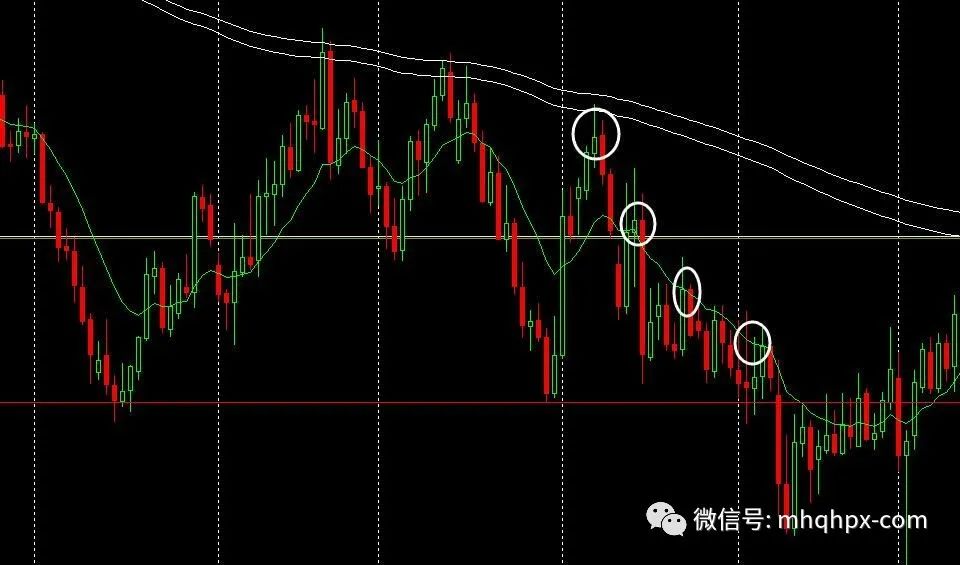

红线附近是很明显的阻力位置,可以作为出场的预测点。从左到右总共有4个进场位置。当然结果都是能够赚钱,如果结局未知,这4个选择你会选择哪个呢?

优秀的交易者在进场前就已经评估好预期的风险回报比,他们需要1:2,1:3甚至更高的风险回报比才会进场。其逻辑就是,有两个游戏。第一个游戏,每局要花100元,最高奖励300元。第二个游戏,每局也是100元,最高奖励50元。是你的话,你会选择哪一个?

(2)优秀的交易者在行情进行中也要考虑预期风险回报比

很多交易者在进场后,就被动等待着行情走动,有的人会等待着要么止损要么止盈。有的人会因为情绪作用而左右交易,在亏的时候,把止损撤了,还在亏损头寸上加码。

然后对于盈利单子,由于害怕利润倒亏,在离目标位置很远的时候就已经止盈出场,从而导致盈利单往往很小,亏损单往往很大,纵使胜率很高,但是难逃亏损的命运。

事实上,真正的交易水平,是从进场后如何处理单子看出来的。这次我从逻辑角度出发分析优秀的交易者是如何在进场后处理单子的。

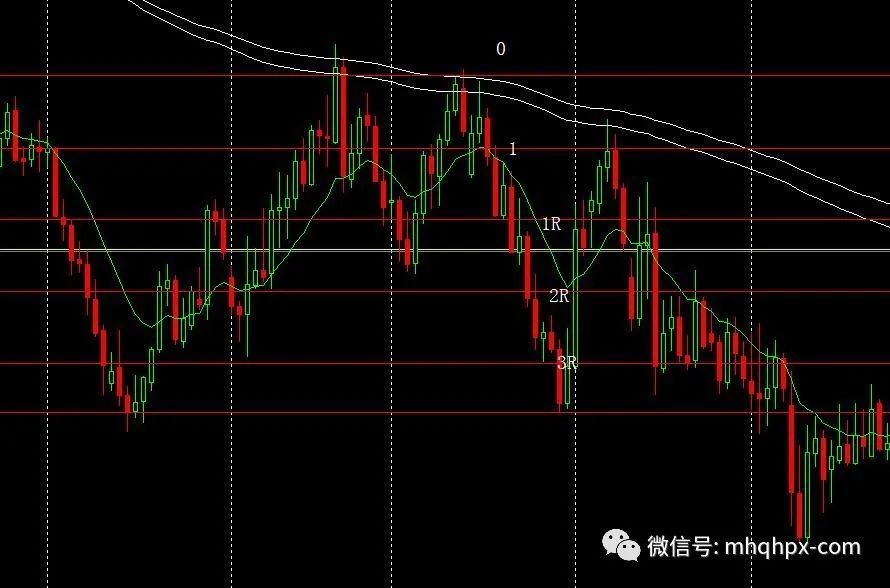

交易者在1处进场,止损是0线,0-1之间的距离为1R,也就是一个风险倍数。下面1R,2R,3R就是对应盈利的风险倍数。

我们把目标定在3R下面的红线,也是上次的低点。普通交易者可能会设一个止损止盈,然后不管。期货技术交流微信:mhqhpx,当然从这个例子来看还是盈利,不过有可能在第一次去3R下面的红线时候,因为接近阴线最低点所以有可能无法正常止盈,但是按照这个马后炮的图,后期一大波回调后还是能正常止盈。

第二种交易者会采用移动止损,当价格到达1R的时候,把止损放在1或者比1低点,做平保或者微利出场,然后市场一直走,假设走到3R。这时候很多交易者会很兴奋,因为很快止盈了。

这里我们先停一下,分析一下这个交易者的做法,现在价格到止盈是3R到下面横线,下面的横线还不到4R。但是他的止损还是在1的位置。虽然最差情况要是止损了不会亏损本金,但是你们觉得这种做法合理么?他的盈亏比合理么?

我们算一下,为了方便计算,3R到红线大概就差1R吧。那么现在就是你的回报是1R,亏损却是从3R回去1的位置,也就是3R。换言之,你为了赚1R的潜在利润,去付出3R的潜在损失。值得么?有意义么?

实战上,要是这种做法,很可能就在后面的一波回撤,被迫出场。虽然盈利没变成亏损,但是流失了很大一部分利润,最后得不偿失。

第三种交易者,就是优秀交易者的做法。在1R的时候,止损放在1、2R的时候放在1R或者上一点,到3R的时候,甚至会把止损放在2R和3R之间,即使最后止损了这笔也是盈利2.5R。

优秀的交易员一直利用止损来管理盈亏比。他们在持仓过程中,一直保持预期盈亏比大于1。

三、优秀的交易者始终保持风险的一致性

一般的交易者,只会把自己的仓位保持一致。更差的交易者会根据自己的情绪来放大缩小仓位。事实上仓位一致不等于所承担的风险一致。仓位根据波动率的不同将会导致不同的风险。

以前很多人做欧元,但是现在做欧元的人已经很少了。为什么呢?因为现在的波动率比以前少很多了。

记得10年前的时候,欧元还是每天平均100点,现在欧元能走100点就是超大行情了,一般就是40点。如果这时候你还是按照以前的仓位的话,盈利会缩小很多,虽然风险下降了。

所以即使仓位一致了,市场状况变化后,风险还是会变化。而优秀的交易者懂得根据市场的波动来设置仓位,把所有风险都控制在一致范围,那么就可以避免因为市场变化,导致整体风险变化。

总结一下,优秀交易者的思维不止这里三个这么简单。我只是简单举几个经典的案例来分析优秀交易者和一般交易者的思维不同。