1

盈利的核心

盈利的核心只有一个:赔率。

玩德州扑克底池已经1000筹码,手牌9、10,翻牌J、Q、3。常人下800筹码,赌翻牌、转牌出现8或K出顺子;换做稍通牌技的人用四二法则一算,顺子概率约32%,下300筹码。

常人是赌徒,而我们是交易员,原因便在于此。有些人知道概率的存在而不计算概率,有些人计算概率却不知道赔率,而交易员知己知彼。

概率是彼是我们不能控制的,赔率是己是我们能控制的。我们必须认识到的一点,行情不可预测,加上交易成本,交易员长期的胜率不超过50%,通常在40%左右。

一个可以说明这一点的交易实验,回测十年历史数据,任选一个品种,随机做多或做空,统一以该品种年日平均波动为止损止盈。

胜率的定义:胜率=止盈次数/(止盈次数+止损次数)*100%

赔率的定义:赔率=(止损距离+止盈距离)/止损距离

以二元期权为例,投入100美元,亏损则100美元,盈利则70美元,赔率为(100+70)/100=1.7。

现在我们来抛硬币猜正反,亏损则100美元,盈利也100美元,赔率为(100+100)/100=2。由以上两个例子,我们需要明确,遵从胜率不高于50%的前提下,不可参与赔率不高于2的交易。

另一个在交易中经常试用的与赔率的含义相通的名词是“盈亏比”(“报酬风险比”),盈亏比的定义:盈亏比=止盈距离:止损距离。(后文我们用盈亏比来叙述。)

以我们遵从的交易员胜率大约在40%,我们要求交易达到盈亏比为3:1(简称3)。

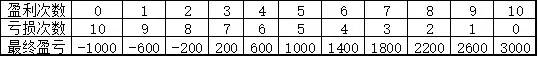

下表列出在不同胜率,盈亏比同为3的情况下,10次交易,每次投入100美元的结果。

综上,盈利交易方法只有一种:控制盈亏比。

2

技术分析与趋势交易

交易员不需要五花八门的指标以及名目繁多的交易理论,用技术分析来预测行情更是误入歧途。

技术分析就像净土法门,它最重要的最难的不是如何理解,最难的是深信,而常人做不到深信不疑的原因是“知其然不知其所以然”。

这一切,要从趋势说起。趋势交易应该是最为常人所知的交易方法,同样也是最大的误区所在。我们需要明确的一点,趋势不是一种实证,而是一种经验。

一局德州扑克,连着5轮手牌A、K,我们管这个叫运气。运气这东西便不是一种实证,而是一种经验。换而言之,运气是不存在的,存在的是长尾分布。在交易中,趋势便是运气。

如果趋势是运气,那么技术分析是什么呢?技术分析是一套规则。这规则就像有限注德州扑克中,第一轮下注中,加注不能超过3倍大盲注,后几轮加注不能超过底池。

由此决定了,技术分析的精要不是它有多高的胜率,而是它能千遍一律一以贯之。

3

技术分析系统

上节说到,趋势不是一种实证,而是一种经验,但经验是不足以指导交易的,能指导交易的一定是一套有标准、可执行的规则,这套规则我们名之为“技术分析系统”。

在开始构建技术分析系统之前,需要再强调一遍,技术分析不是用以预测的,技术分析只是一套交易的规则。

举一个例子,你到市场买一件衣服,你知道自己想要的款式、有你自己的预算,卖家会有自己的成本、利润、报价,最后成交的价格本身不可能让买家读出卖家的成本和利润,也不可能让卖家读懂买家的偏好和预算。

技术分析系统只是让我们更机械和标准的处理自己的信息,而不是获得市场其他参与者的信息。

这里我们稍提一下基本分析和技术分析的区别。一个卖家通过看时装周预测将流行A款服装,于是对A款进货销售,这是基本分析。A款真的大卖成了爆款,另一些卖家也跟着进货,取得了很好的销售业绩,这是技术分析。当更多的人购买A款之后,A款便真的成为了流行款风靡大江南北,这就是反身性。

下面我们按照势、位、态三个层次来构建技术分析系统。

势,既趋势。趋势是被定义出来的,不同的交易员会有不同的定义方法,而越是越是复杂的定义方法越难以执行,常见的波浪理论就是此流。我们找两种常见的定义方法,并将之简化来举例。(或有错误,仅取大意)

第一种是缠论中的定义。

此种定义以中枢为趋势的最小单位。中枢的定义:价格被三次穿越的价格连续带为中枢。作图方法,肉眼寻找价格密集区域,在密集区域的价格次高点和次低点画横线。

趋势的定义:行情进行过程中形成两个以上中枢。

如果肉眼无法辨别中枢,那就跳过,中枢是被定义出来的,不要强行在图上找出中枢。同样如果肉眼无法辨别趋势,那就跳过,趋势也是被定义出来的,不要强行在图上找出趋势。我们寻找趋势的原因不是趋势是存在的,而是我们要给交易定下可以执行的标准。

第二种是波浪理论的定义。

上升趋势:低点不断抬升;下降趋势:高点不断降低;横盘整理趋势:区间波动。

位,既支撑位、阻力位。相比趋势,位的定义方法更多,常见的有均线、布林带、趋势线、黄金分割线等。对于位,可以选择不超过两种的定义方法。

顺带提一句,在外汇日内交易中,交易时间也是选择位置的关键参考之一。

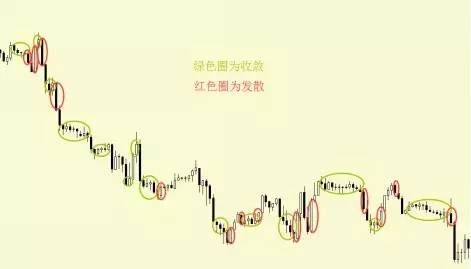

态,既K线形态。我们无需将K线形态太过细分并形象命名。(早晨之星、黄昏之星、乌云盖顶、三只黑乌鸦,这些名字的到底是哪位神仙想出来的,郭德纲么?)K线的形态我们只定义区分为两种,发散和收敛。

肉眼观察较长的K线为发散,较短的K线为收敛。长和短是一个比较出来的概念,是一个模糊概念。

我们多次提到“肉眼观察”便是强调这种模糊性,这种模糊性是人工交易难以量化的地方,也是每个交易员的个性所在。我们以收敛的K线形态来警示支撑阻力位,用发散的K线来确认支撑阻力位。

在势、位、态这一技术分析的规则之下,交易是一套流程化的作业,按照趋势方向寻找支撑阻力位等待K线形态确认建仓,之后便是止损止盈,而止损止盈涉及到时间框架以及交易成本的考虑。

4

选择时间框架

作为一个非大型机构交易员,我们最多接触的交易软件仍然是MT4,尽管它有很多龌龊的后台风控插件,但从操作和界面上看MT4依然是最友好易用的交易软件。

MT4在时间框架上提供了M1、M5、M15、M30、H1、H4、D1、W1、M九个时间框架,伴随而来的问题是,我们应该选择哪一个时间框架进行交易。扯一点题外话,不是所有交易都要选择时间框架的,时间框架的选择是以K线技术分析语境下的讨论。

我们可以看到常人交易,总是在不同时间框架上切换,试图寻找一个最准确的图。当他们分析H4图时,图形发出卖出信号,而当再观察H1图时,则发现汇价在缓慢走高,这很容易让人陷入迷惑。

更有甚者弄出“多重时间”、“多周期共振”等充满科幻感的名词,或者“二十四节气”、“阴阳五行”等玄之又玄的名词,让人感叹科学和玄学在交易理论上真是一对好基友。

由于我们的技术分析系统不是用以预测行情的,那么我们选择时间框架的因由也必然不是在哪个时间框架上预测更准确。我们选择时间框架的出发点是交易成本、风险控制、盈亏比等因素。下面我们以日内交易为例。

按直盘货币对点差2计,止损以30点计,止盈以100点计,点差占止损比率约为2/30*100%=6.7%,点差占止盈比率约为2/100*100=2%。

按直盘货币对点差2计,止损以15点计,止盈以50点计,点差占止损比率约为2/15*100%=13.3%,点差占止盈比率约为2/50*100=4%。

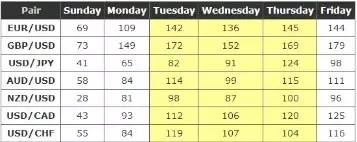

下表是一周以内每一天各主要货币对的平均波动点数范围,从表中我们可以很容易看出,日内交易选择100点的止盈比选择50点的止盈更合适,并且点差占止损/止盈的比率更低,并且我们不选择点差占止损比率高于20%的时间框架。

确定了日内交易选择100点左右的止盈,30点左右的止损,不高于20%的点差占比,我们就很容易确定交易使用的时间框架了。我们统计每个时间框架内,K线的平均波动即可,以经验而论,我们选择H1的时间框架做日内交易。我们选定H1后,请把其他八个时间图删掉吧。

学剑之人只诚于剑。诚于技术,就是要相信它,相信自己的订立的规则,而不是技术之外的预测、推理、期望,以及个人的主观看法。入此门者,当放弃一切希望。

5

仓位及风险控制

在开始本节之前,说一点题外话。我们经常遇见进行外部融资从事交易的个人或者团队,这对于死理性派来说是难以接受的,而且这些融资的成本通常在每月1%-3%,承诺保本保息,算是高利贷。

在金融交易里,任何融资都可以理解为杠杆,而外汇交易本就是高杠杆。例如,100倍杠杆的外汇账户,账户内自有资金10万美元,单笔交易在3手左右,占用保证金大致计为3000美元;

当进行外部融资后账户共有资金100万美元,单笔交易30手左右,占用保证金大致计为30000美元。但其中能承担亏损的资金仍然只是自有的10万美元,那不如用10万美元的账户直接开30手好了,还免了融资的高利息。

当然,如果需要融资的原因是逆向加仓或扛浮亏,另当别论。

下面我们切入正题。关于仓位控制,我们可以借用一个很有名的公式,凯利公式来计算。

f*=(bp-q)/b=p-q/b

其中:f*为投注的比例;b为赔率(实为盈亏比,与足球的赔率意思不同);p为胜率;q为1-p。

按照赔率b=3,胜率p=0.4,q=0.6,计算得f*=0.2。以1万美元的账户计,每次止损额度=10000*0.2=2000美元,按照30点止损计算仓量为2000/(30*10)=6.6手。这个止损额度显然对交易太乐观了。

调整赔率b=3,胜率p=0.3,q=0.7,计算得f*=0.06。以1万美元的账户计,每次止损额度=10000*0.06=600美元,按照30点止损计算仓量为600/(30*10)=2手。

以上的仓位计算,是将最大回撤定为100%,通常我们风险控制要求最大回撤为20%,单笔最大仓量分别为6.6*20%=1.32手,2*20%=0.4手。搜索:明慧期货培训网(www.mhqhpx.com),学习更多金融知识,我们通常采用0.4手,则1万美元账户,单笔交易亏损为0.4*30*10=120美元,占账户资金120/10000*100%=1.2%。

在实际交易中,单笔交易的盈亏比不是完全固定的,胜率也不可估算,而且人的感官存在对数特性,而胜算在(0,1)区间的分布是线性的,所以难免存在偏差。

但我们可以做到让交易的整体胜率在0.3-0.4,盈亏比在3以上,期间另有的各种不确定正是交易的乐趣所在。

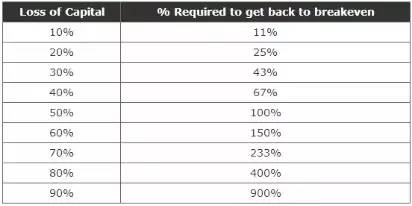

关于风险控制,我们依然采用一个数学计算的方法。以下是不同亏损比例之下,恢复本金需要的盈利比例。

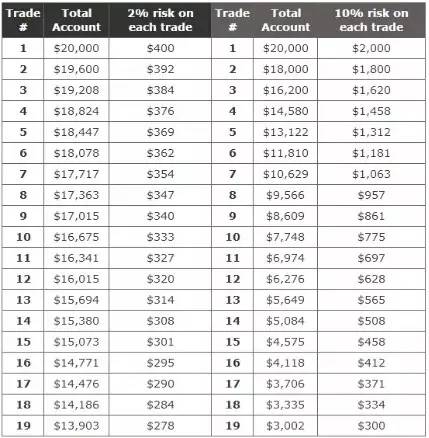

我们要求单笔交易亏损不大于2%,下图反映了每次亏损2%和每次亏损10%在发生连续亏损情况下的差别

“孙子曰:昔之善战者,先为不可胜,以待敌之可胜”,仓位及风险控制的精要便在于此,而逆向加仓和扛浮亏是反其道而行,交易员切不可为之。